Optimierung der Kreditvergabe-Prozesse für den Mittelstand

Kleinere und mittlere Unternehmen (KMU) entwickeln sich zunehmend zu einem wichtigen Wachstumssektor. Allerdings ist die genaue Ermittlung des Zahlungsausfall- bzw. Kreditrisikos in diesem Umfeld für Organisationen oft eine große Herausforderung.

In der Regel sind nur wenige Datenquellen einfach und strukturiert zugänglich und eigene Zahlungserfahrungen bzw. eine Kredithistorie liegen nur bei bestehenden Firmenkunden vor. Damit ist oftmals eine schnelle Entscheidung über eine Kreditanfrage erschwert. Dies gilt umso mehr für neu gegründete Firmen oder Start-ups.

Alternativdaten – ein ungenutztes Potenzial

Alternative Daten repräsentieren eine neue Ära der Informationsgewinnung, die weit über die Grenzen traditioneller Datenquellen wie Geschäftsberichte und Auskunfteidaten hinausgeht. Sie sind eine alternative Quelle, die - je nach Fragestellung - zusätzliche Einblicke geben können.

Beispiele sind: (Konto-)Transaktionsdaten, Daten aus der Anwendung von Bild- und Texterkennungstechnologien, Sentiment-Daten, Geo- oder Satellitendaten, Bewegungsdaten und auch Daten, die über Web Scraping oder direkt aus dem Web gewonnen werden. Letztere spielen in unserer Betrachtung für die Bewertung von Unternehmen die wesentliche Rolle.

Mit ML und KI das Schloss zur modernen Risikobewertung öffnen

Die Integration von maschinellem Lernen (ML) und künstlicher Intelligenz (KI) in die Datenanalyse spielt eine entscheidende Rolle, damit auch Informationen aus alternativen Datenquellen zu werthaltigen Erkenntnissen führen.ML und KI ermöglichen die einfache Berücksichtigung neuer Datentypen. Nur so lassen sich traditionelle Finanzanalysen signifikant verbessern und ein Tor zu einem tieferen Verständnis der Marktentwicklung in verschiedensten Branchen öffnen.

Ihr Weg zu einer automatisierten und effektiven Kreditvergabe für KMU

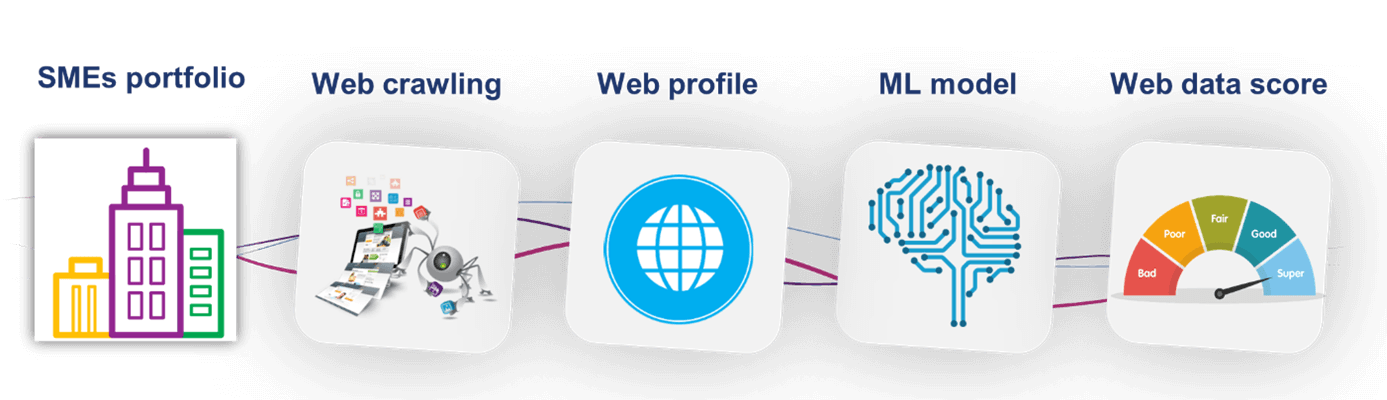

Der Web Data Insight Score (WDI) ermöglicht Unternehmen durch die Kombination aus Geschwindigkeit, Innovation und Skalierbarkeit, ihre KMU-Antragsprozesse auf ein neues Niveau zu heben und hat erfahrungsgemäß einen positiven Einfluss auf den GINI.

Effiziente Kreditvergabe mit Echtzeit-Analyse

Echtzeit-Analysen ermöglicht es, schnell auf Veränderungen zu reagieren und Kosten einzusparen. Manuelle Vorgänge werden automatisiert und führen zu einer effizienteren Kreditvergabe an Kunden aus dem Mittelstand. Der Web Data Insight Score ist einfach zu integrieren und unsere Experten unterstützen Sie gerne bei diesem Prozess.

Ihre Vorteile auf einen Blick

Interessant ist auch

Credit Decision Software

Unsere leistungsstärkste und dynamischste Plattform für das Entscheidungsmanagement.

Customer-Onboarding as a Service

Mit CreditFactory für ein reibungsloses, vollständig digitales Onboarding sorgen

Open Banking

Einfache und schnelle Kreditentscheidung durch den digitalen Blick ins Konto.